Hoy hablaremos de las causas por las cuales la autoridad (SAT) podrá dejar sin efectos el certificado de sello digital (CSD) de un contribuyente, usado para le generación de facturas electrónicas, así como de los comprobantes fiscales impresos con dispositivo de seguridad (CBB) de aquellos que los emiten.

Dichas causas están contempladas en la Tercera Resolución de Modificaciones a la Resolución Miscelánea Fiscal

“Causas para dejar sin efectos el certificado de sello digital

I.2.2.4. Para los efectos de los artículos 17-H, primer párrafo, fracción II, y segundo párrafo; 17-J y 29, primero y segundo párrafos, fracción II, párrafos primero, segundo y tercero del CFF, el SAT, a fin de verificar el debido control e identificación del uso del sello digital y el certificado respectivo, podrá dejar sin efectos el certificado de sello digital que hubiere emitido, cuando:

I. Las autoridades fiscales, en el ejercicio de las facultades de comprobación que le conceden las leyes, no localicen al contribuyente, éste desaparezca durante el procedimiento, no ponga a disposición o no presente su contabilidad, o bien, se tenga conocimiento de que los comprobantes fiscales emitidos, se utilizaron para amparar probables operaciones inexistentes, simuladas o ilícitas.

II. Las autoridades fiscales tengan conocimiento de la probable existencia de un delito de los previstos en los artículos 96, 102, 103, 105, 108, 109, 110, 111, 112 y 113 del CFF; la conducta sea imputable al contribuyente titular del certificado y pudiera encuadrar en los supuestos del artículo 92 o, en su caso, 93 del propio ordenamiento.

III. Los contribuyentes en un mismo ejercicio fiscal, omitan estando obligados a ello, la presentación de tres o más declaraciones periódicas consecutivas o seis no consecutivas.

IV. Durante el procedimiento administrativo de ejecución no se localice al contribuyente o éste desaparezca.

Los supuestos anteriores procederán respecto de personas físicas o morales en lo que les resulten aplicables.

El contribuyente podrá aclarar la causa que dejó sin efectos el certificado de sello digital, a través de un caso de aclaración que presente en la página de Internet del SAT, en la opción “Mi Portal”, conforme a la ficha de trámite 167/CFF contenida en el Anexo 1-A.

Si la autoridad resuelve que sí fue procedente dejar sin efectos el certificado de sello digital al haberse actualizado las causales previstas en la presente regla, el contribuyente de que se trate, una vez regularizada su situación fiscal, quedará obligado a emitir Comprobantes Fiscales Digitales por Internet en términos de los artículos 29 y 29-A del CFF.

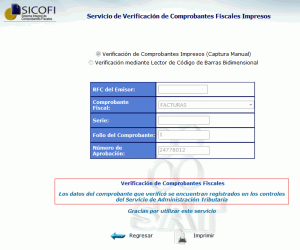

Causas para dejar sin efectos los comprobantes fiscales impresos con dispositivo de seguridad (CBB)

I.2.8.1.4. Para los efectos de la regla I.2.8.1.1., a los contribuyentes emisores de comprobantes fiscales impresos con dispositivo de seguridad que se ubiquen en alguno de los supuestos a que se refiere la regla I.2.2.4., se les negará la aprobación de nuevos folios y se tendrán por cancelados los folios que no hayan sido utilizados a partir de que surta efectos la notificación de la resolución correspondiente, quedando obligados a emitir Comprobantes Fiscales Digitales por Internet en términos de los artículos 29 y 29-A del CFF.

Los contribuyentes que se ubiquen en los supuestos del párrafo anterior, no podrán volver a ejercer la opción a que se refiere la regla I.2.8.1.1. durante los ejercicios posteriores.

Los comprobantes fiscales impresos con dispositivo de seguridad emitidos con posterioridad a la fecha en que se hubieren tenido por cancelados los folios de que se trate, no tendrán valor para efectos fiscales.

CFF 29, 29-A, RMF 2013 I.2.2.4., I.2.8.1.1.

¿Quiénes lo presentan?

Los contribuyentes a quienes la autoridad fiscal haya dejado sin efectos el o los certificados de sello digital para la emisión de comprobantes fiscales, en términos de la regla I.2.2.4., o los contribuyentes a quienes se haya negado la aprobación de folios para la emisión de comprobantes fiscales impresos con dispositivo de seguridad, de conformidad con la regla I.2.8.1.4.

¿Dónde se presenta?

- A través de la página de Internet del SAT.

- En cualquier ALSC, donde se atiende preferentemente con cita.

¿Qué documentos se obtienen?

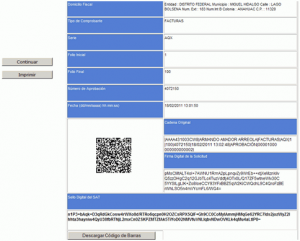

Acuse de recibo y posteriormente, la respuesta electrónica a su solicitud de aclaración.

¿Cuándo se presenta?

Cuando se hayan dejado sin efectos el o los certificados de sello digital para la emisión de comprobantes fiscales en términos de la regla I.2.2.4., o bien, se niegue la aprobación de folios para la expedición de comprobantes fiscales impresos con dispositivo de seguridad, en términos de la regla I.2.8.1.4., mismos que se podrán consultar en la página de Internet del SAT.

Requisitos:

Internet:

- Ingrese a sat.gob.mx

- Registre su RFC y su Contraseña en la opción Mi Portal.

- Adjuntar el archivo electrónico con las pruebas que soporten su aclaración.

En forma personal:

- Tratándose de personas físicas, debe presentar identificación oficial vigente expedida por los gobiernos federal, estatal, municipal o del D.F.

- En caso de personas morales, debe presentar identificación oficial vigente del representante legal (de las referidas en el punto anterior), copia certificada del poder notarial con el que se acredite su personalidad o carta-poder firmada ante dos testigos y ratificadas las firmas ante las autoridades fiscales, Notario o Fedatario Público.

- Adjunte la documentación que soporte su aclaración.

Procedimiento:

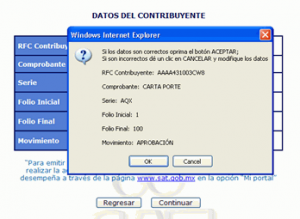

El contribuyente deberá ingresar un caso de aclaración a través de la página de Internet del SAT, en la opción “Mi Portal”, anexando los elementos probatorios que desvirtúen el motivo por el cual quedaron sin efectos los certificados o se negaron los folios. Al respecto y derivado de la presentación del caso de aclaración, la autoridad que hubiese detectado la causación de los supuestos para dejar sin efectos el certificado para el uso de sello digital o para negar la aprobación de folios, podrá requerir información o documentación adicional, o bien, la comparecencia del contribuyente para aclarar su situación fiscal.

Si la autoridad resuelve favorablemente la petición del contribuyente, el mismo podrá solicitar la emisión de un nuevo certificado, para lo cual deberá utilizar el servicio de generación de certificados publicado en la página de Internet del SAT y cumplir con los requisitos señalados en la ficha 112/CFF “Solicitud de certificado de sello digital” del Anexo 1-A, siempre que se hubiesen aclarado, en su caso, todos los supuestos por los cuales se dejó sin efectos el certificado de sello digital. Tratándose de contribuyentes emisores de comprobantes digitales impresos con dispositivo de seguridad, se podrá solicitar la aprobación de nuevos folios, cuando acrediten que no se actualizaron los supuestos a que se refiere la regla I.2.2.4.

Finalmente, estamos seguros que esta información será de gran utilidad, por lo que te invitamos a estar pendiente de nuestras publicaciones.

Hasta la próxima.