En esta ocasión queremos comentar acerca del tema relacionado al manifiesto de conformidad y autorización que los contribuyentes deberán de firmar al proveedor de certificación de CFDI (PAC); siendo este manifiesto la autorización que el contribuyente da al PAC, para que certifique y envíe sus comprobantes a la autoridad (SAT).

A continuación mencionaremos el sustento legal y las características mínimas que deberá de tener el manifiesto.

Sustento Legal

El sustento legal queda establecido en la regla I.2.7.2.7, publicada en el Diario Oficial de la Federación el 30 de diciembre de 2013 en la Resolución Miscelánea Fiscal para 2014.

I.2.7.2.7. Para los efectos del artículo 29, fracción IV, segundo párrafo del CFF, los contribuyentes podrán utilizar de manera simultánea uno o más proveedores de certificación de CFDI autorizados por el SAT.

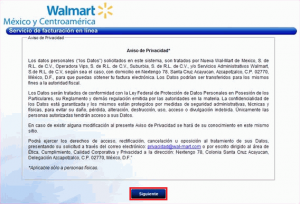

Los contribuyentes a que se refiere el párrafo anterior están obligados a proporcionar por escrito al proveedor de certificación de CFDI, su manifestación de conocimiento y autorización para que este último entregue al SAT, copia de los comprobantes que les haya certificado.

Características Básicas

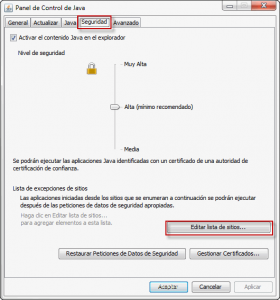

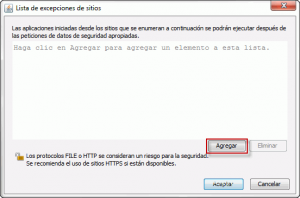

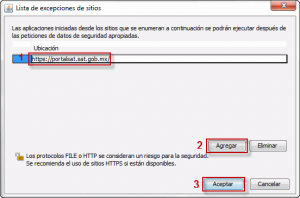

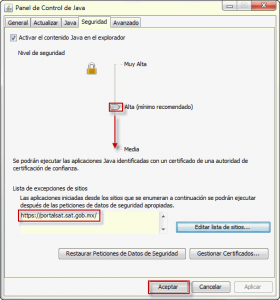

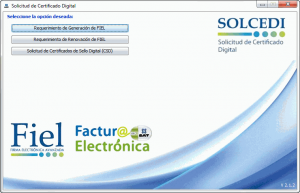

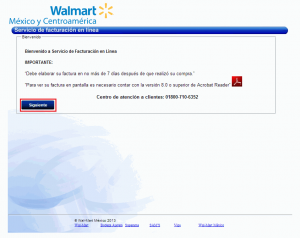

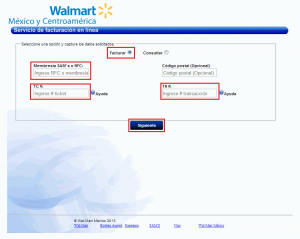

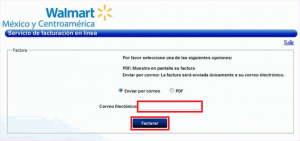

Atendiendo a lo anterior, y para efecto de cumplir con la obligación del contribuyente, los Proveedores de Certificación de CFDI están desarrollando dentro de su página de internet la facilidad de presentar el formato del manifiesto y el poder llevar a cabo la firma del mismo mediante el uso de la FIEL del contribuyente.

Dentro de los datos que deberá de contener el texto del manifiesto tenemos:

- Registro Federal del Contribuyente.

- Nombre o Razón Social del Contribuyente.

- Razón Social del Proveedor Autorizado de Certificación (PAC).

- Número de Autorización del PAC.

- Manifestar la conformidad y autorización para que el Proveedor Autorizado de Certificación de CFDI (PAC), entregue al Sistema de Administración Tributaria (SAT) los comprobantes fiscales que le haya certificado.

- Mención del sustento legal.

- Firmado del manifiesto, mediante el uso de la FIEL del contribuyente.

Si tienes alguna duda con respecto a este tema, te invitamos a que nos contactes por medio del Chat que aparece en nuestra página www.facturando.mx donde con gusto un asesor te atenderá.

Hasta la próxima.