El ecosistema de facturación electrónica continúa evolucionando, y con ello las herramientas que utilizamos día a día para mantener nuestros procesos fiscales en orden.

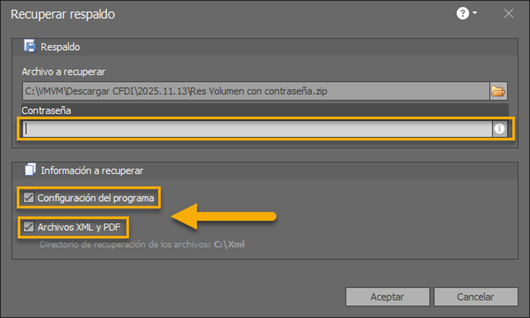

En esta actualización, nuestra solución estrella: Descargar CFDI integra una serie de mejoras que responden directamente a las diferentes necesidades expresadas por los usuarios.

A continuación, te presentamos un resumen de las nuevas funcionalidades que ya están disponibles en la nueva versión (2025.11.19).

Descarga de archivos del SAT con e.Firma

Una de las mejoras más relevantes es la descarga utilizando la e.Firma (FIEL). Esta funcionalidad permite obtener los XML directamente desde el SAT sin necesidad de ingresar la clave CIEC, aprovechando la robusta autenticación que ofrece el certificado y la clave privada. Con ello no solo se incrementa la seguridad del proceso, sino que también se mejora la estabilidad y disponibilidad del servicio, reduciendo errores comunes asociados al método tradicional de contraseña CIEC.

Esta modalidad es especialmente útil para contribuyentes o despachos que no tienen acceso a la clave CIEC.

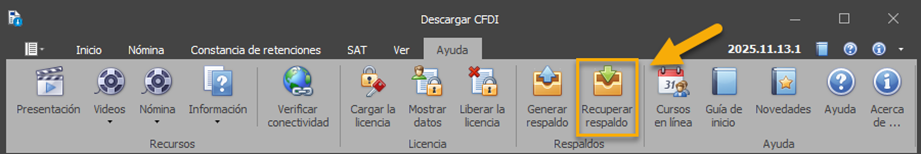

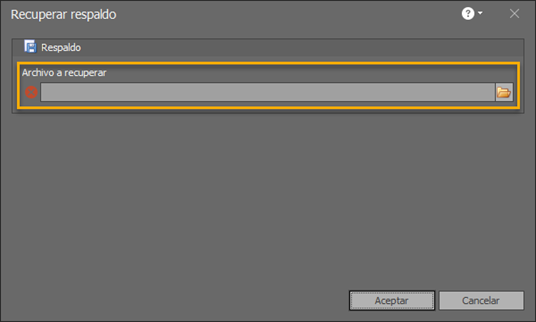

Nuevo Módulo de Respaldos

Otra de las funcionalidades destacadas es el módulo de generación y recuperación de respaldos. Ahora podrás crear un respaldo completo de la configuración del programa y de todos los archivos (XML – PDF) descargados, todo esto con tan solo un clic.

Este módulo fue diseñado pensando en:

- Quienes cambian de computadora

- Necesitan reinstalar el programa

- O simplemente buscan mantener un respaldo adicional para mayor seguridad

El proceso de restauración también ha sido optimizado: podrás recuperar toda tu información en minutos, evitando configuraciones manuales o pérdida de datos.

Control de errores Críticos

Sabemos lo importante que es garantizar estabilidad al trabajar con datos fiscales. Por ello, esta versión incorpora un sistema de control de errores críticos, capaz de detectar condiciones anormales dentro del programa y avisarte de manera clara, precisa y oportuna. Además, se agregó una sección de copia automática de detalles para facilitar al usuario el envío de información al equipo de soporte en caso de requerir asistencia técnica.

Con este mecanismo, mejorar la continuidad operativa y reducir el tiempo de diagnóstico se convierte en una tarea mucho más sencilla.

Resumen

Entre los beneficios principales de esta actualización destacan:

- Mayor seguridad al utilizar autenticación con e.Firma.

- Procesos más estables para descargas masivas.

- Mejor organización gracias al módulo de respaldos integrado.

- Identificación temprana de errores críticos.

- Interfaz clara y mensajes mejorados para orientar al usuario.

- Mejor rendimiento general en operaciones de descarga y análisis de información.

Consulta el Historial de Cambios

Si deseas conocer todos los detalles técnicos, ajustes menores, mejoras internas o correcciones adicionales, te recomendamos revisar el historial de cambios completo incluido dentro del programa. Ahí encontrarás información detallada sobre cada actualización, así como notas importantes que pueden ayudarte a aprovechar al máximo cada nueva función.

¿Quieres aprovechar al máximo todas las novedades? Descarga la nueva versión del programa e instálala directamente sobre la que ya tienes para conservar tu configuración actual. Es un proceso rápido y seguro.

Temas relacionados:

Esperamos que este artículo te haya sido de utilidad y te invitamos a estar atento a este blog y a seguirnos en nuestras redes sociales (Twitter, Facebook, YouTube), donde estaremos publicando más contenido de este estilo.

Hasta la próxima.