Hemos incorporado, dentro de algunos de los reportes del programa Descargar CFDI, la forma de poder visualizar los conceptos y totales contenidos en los Comprobantes Fiscales Digitales (CFDI) ya sean emitidos o recibidos.

Reportes afectados

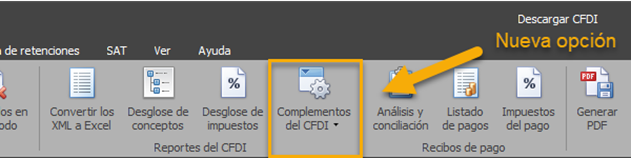

Dentro de los reportes en los que se incluirán el mostrar los conceptos y totales del CFDI tenemos los siguientes:

- Convertir los XML a Excel

- Desglose de impuestos

- Complementos del CFDI

- DIOT 2024

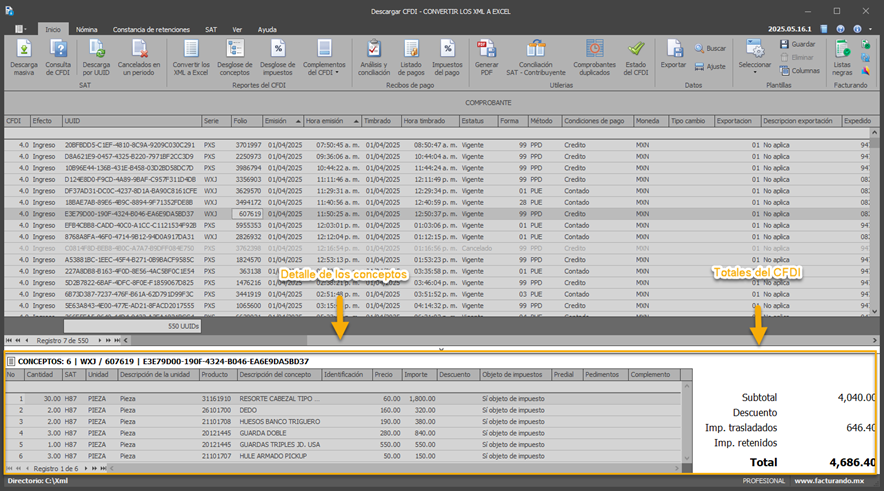

Detalle de los conceptos

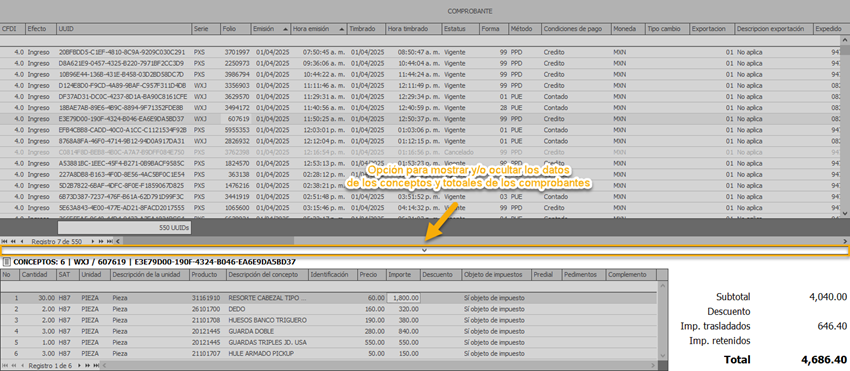

Es importante mencionar, que dentro de los datos correspondientes al detalle de los conceptos se muestran los siguientes:

- Consecutivo

- Cantidad

- Clave de la unidad del SAT

- Unidad

- Descripción de la unidad

- Clave del producto

- Descripción del concepto

- Identificación del concepto

- Precio unitario

- Importe

- Descuento

- Objeto de impuestos

- Predial

- Pedimentos

- Complemento

Adicional, se mostrarán los siguientes datos:

- Total de los conceptos mostrados

- Serie y folio

- UUID (folio fiscal)

Totales del comprobante

En cuanto a los datos correspondientes a los totales del CFDI se muestran los siguientes:

- Subtotal

- Descuento

- Impuestos trasladados

- Impuestos retenidos

- Total

Estos datos, tanto los del detalle de los conceptos como los de los totales del CFDI se muestran en la parte inferior del reporte como se puede observar en la siguiente imagen:

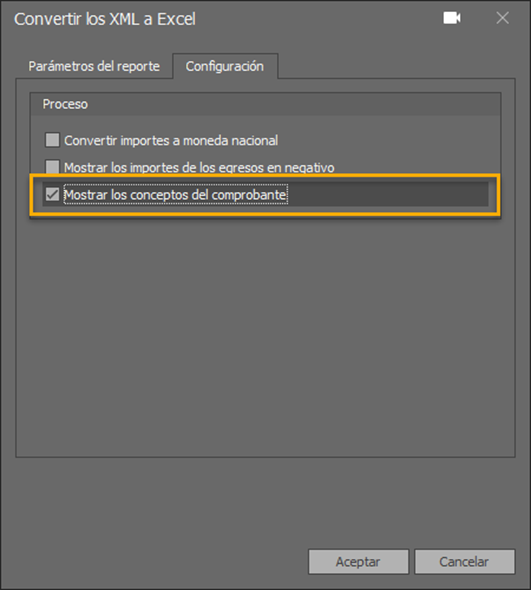

Cabe mencionar que el que se muestren o no estos datos podrá hacerse mediante la selección de la opción “Mostrar los conceptos del comprobante”, la cual se encuentra ubicada en la pestaña de configuración al momento de indicar los parámetros al generar el reporte, como se muestra en la siguiente imagen:

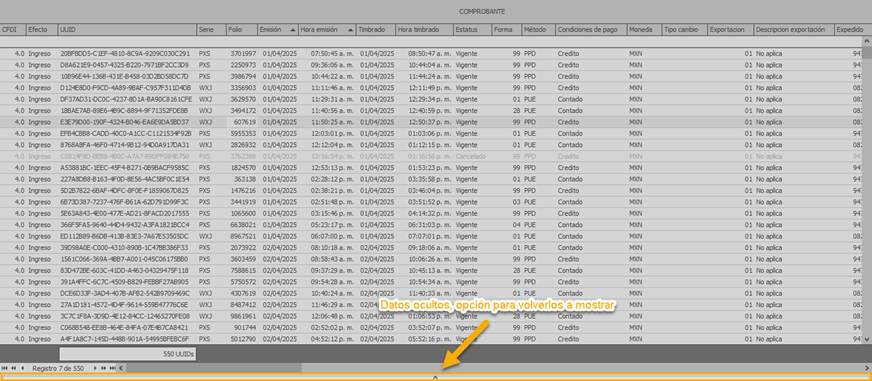

Aún cuando se active el que se muestren los datos y totales del comprobante dentro del reporte, el usuario tendrá una segunda opción que le permitirá ocultarlos y/o volverlos a mostrar, como se muestra en la siguiente imagen:

Sabemos que esta nueva funcionalidad será de gran utilidad para los usuarios, al mostrar el detalle de los conceptos y totales del comprobante, ya sea de forma permanente o en su caso el poderlos ocultar o volver a mostrar de acuerdo con las necesidades de cada usuario.

Esperamos que este artículo te haya sido de utilidad y te invitamos a estar atento a este blog y a seguirnos en nuestras redes sociales (Twitter, Facebook, YouTube), donde estaremos publicando más contenido de este estilo.

Hasta la próxima.