En el entorno fiscal actual, donde los comprobantes digitales (CFDI) son la base de la contabilidad electrónica, la seguridad de la información es fundamental. Uno de los aspectos más importantes dentro del programa de Descargar CFDI es la incorporación de la nueva funcionalidad que permite realizar el respaldo de la información, una herramienta que garantiza la integridad y disponibilidad de tus datos ante cualquier imprevisto.

El respaldo consiste en generar una copia completa de la información almacenada en el programa, como son:

- Los CFDI descargados (XML / PDF), tanto emitidos como recibidos

- Configuración del programa

Este proceso crea un archivo comprimido en formato ZIP, que puede guardarse en un lugar seguro, como:

- El disco duro

- Una memoria externa

- O un servicio en la nube

Su objetivo es que, si ocurre un fallo en el sistema, una actualización o incluso el cambio de equipo, puedas recuperar todos tus datos sin complicaciones.

Entre las características principales del respaldo destacan:

- Su facilidad de uso

- Rapidez

- Confiabilidad

El proceso se realiza desde el mismo programa, sin necesidad de conocimientos técnicos, y el archivo resultante suele estar protegido con contraseña para evitar accesos no autorizados.

Además, la estructura del respaldo permite restaurar la información de manera ordenada, asegurando que las carpetas y registros se mantengan intactos, tal como estaban al momento de crear la copia.

¿Cómo realizar un respaldo?

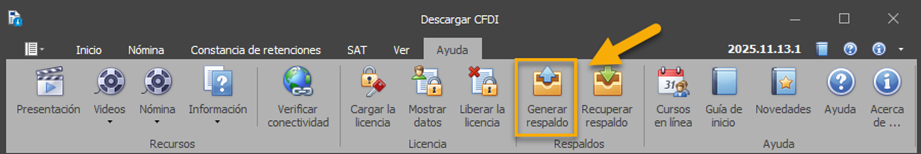

Para realizar un respaldo, tendrás disponible la opción Generar respaldo, la cual se ubica en la sección Respaldos de la pestaña Ayuda.

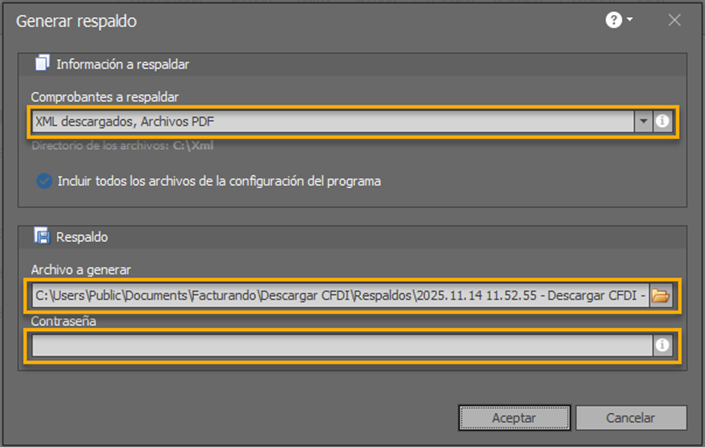

Al dar clic en la opción, podrás:

- Seleccionar si se respaldan solo los archivos XML o también los PDF

- Indicar el directorio y nombre del respaldo a generar

- Definir una contraseña, la cual deberá de cumplir los siguientes requisitos:

- Longitud entre 10 y 40 caracteres

- Al menos 1 letra (a-z o A-Z)

- Al menos un número (0-9)

- Al menos un carácter especial (#$%& *+-:<=>?@[]_{})

- La configuración del programa se respalda por defecto

Una vez indicados los parámetros, bastará con dar clic en el botón Aceptar para que comience la generación del respaldo, al término de éste, se mostrará un mensaje de proceso concluido exitosamente y si quieres ir a la carpeta donde se guardó el respaldo.

Consideraciones al realizar un respaldo

Dentro de las consideraciones que se deberán de tomar en cuenta al momento de realizar un respaldo tenemos:

- Si se define una contraseña y el volumen de archivos es grande, hay que ser pacientes, ya que el proceso en estas condiciones es lento, contrario a cuando no se usa contraseña, este proceso es más rápido

- Previo a ejecutar el proceso de respaldo se deberá de verificar que la carpeta o unidad indicada, donde se guardará el respaldo, tenga el espacio suficiente para su generación

- Evitar tener abierto algún archivo a respaldar, ya sea el archivo XML o el PDF, para no incurrir en un error

Temas relacionado

Esperamos que este artículo te haya sido de utilidad y te invitamos a estar atento a este blog y a seguirnos en nuestras redes sociales (Twitter, Facebook, YouTube), donde estaremos publicando más contenido de este estilo.

Hasta la próxima.