Si eres un contribuyente, ya sea persona física o moral, que tributa en el Régimen Simplificado de Confianza (RESICO), y en la presentación de tu declaración anual, llegaste a la determinación de que el Impuesto al Valor Agregado (IVA) o del Impuesto Sobre la Renta (ISR) te resultó un saldo a favor, a continuación, te decimos cómo solicitar su devolución.

¿Qué es el FED?

El Formato Electrónico de Devoluciones (FED) es la forma que los contribuyentes deben llenar para solicitar ante el Servicio de Administración Tributaria (SAT) la devolución de su saldo a favor luego de haber cumplido con el pago de sus obligaciones tributarias.

Cambios al formato

Recientemente, la autoridad fiscal (SAT) realizó cambios al FED consistentes en la incorporación de tres nuevas claves correspondientes al “Tipo de trámite” solicitado, siendo estas las siguientes:

- 148 – IVA Régimen simplificado de confianza

- 149 – ISR Personas físicas. Régimen simplificado de confianza

- 150 – ISR Personas morales. Régimen simplificado de confianza

Por lo que, con estas nuevas claves, podrás seleccionar el tipo de trámite según corresponda.

Ejemplo

Como ejemplo de ello, podemos plantear lo siguiente:

- Eres persona física que tributa en RESICO

- En tu declaración anual determinaste un saldo a favor de ISR

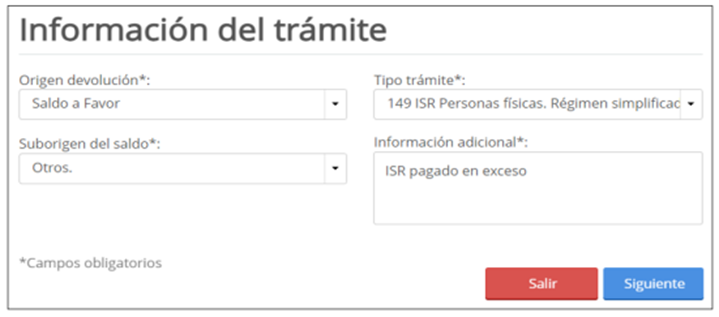

Dentro del FED deberás:

- En el campo “Origen devolución” seleccionar: Saldo a Favor

- Para “Tipo trámite” seleccionar: 149 ISR Personas físicas. Régimen simplificado de confianza

- En “Suborigen del saldo”: Otros

- Y en “Información adicional” capturar el motivo de la determinación del saldo a favor

Cómo se muestra en la siguiente imagen:

¿Cuándo se presenta?

El FED se presenta dentro de los cinco años siguientes a la fecha en que se determinó el saldo a favor, se haya realizado el pago de lo indebido, o sé del supuesto.

¿En qué tiempo se resuelve?

Las devoluciones deberán efectuarse dentro del plazo de los cuarenta días siguientes a la fecha en que se presentó la solicitud ante la autoridad fiscal (SAT).

¿Dónde se presenta?

A continuación, te compartimos la liga en donde podrás presentar tu solicitud de devolución de saldo a favor dentro del portal del SAT.

RESICO – Solicita tu devolución de IVA o ISR

Es importante mencionar que, para poder solicitar dicho saldo a favor, deberás ingresar al portal de la autoridad, ya sea, usando la CIEC o la eFirma; por lo que te recomendamos tener esta información a la mano.

Esperamos que este artículo te haya sido de utilidad y te invitamos a estar atento a este blog y a seguirnos en nuestras redes sociales (Twitter, Facebook, YouTube) donde estaremos publicando más contenido de este estilo.

Hasta la próxima.